SBI adalah instrumen investasi yang dikeluarkan oleh Bank Indonesia.

Terdapat banyak instrumen yang dapat menjadi pilihan Sobat OCBC dalam melakukan investasi seperti reksa dana, saham atau obligasi. Salah satunya yakni Sertifikat Bank Indonesia atau biasa disingkat dengan SBI. SBI adalah instrumen investasi yang dikeluarkan oleh Bank Indonesia.

Namun, sebagian dari Anda mungkin belum memahami lebih lanjut mengenai SBI. So, apa itu SBI? Yuk simak selengkapnya pada artikel di bawah ini.

Sertifikat Bank Indonesia atau yang disingkat SBI adalah surat berharga yang dikeluarkan oleh Bank Indonesia. Menurut Bank Indonesia, SBI adalah surat berharga dalam mata uang rupiah yang diterbitkan oleh Bank Indonesia sebagai pengakuan utang berjangka waktu pendek.

SBI adalah salah satu metode yang digunakan untuk mengontrol kestabilan Rupiah oleh Bank Indonesia. Bank Indonesia bisa menyerap kelebihan uang primer yang beredar dengan cara menjual atau menerbitkan SBI. Dengan kata lain, fungsi SBI adalah untuk menekan laju inflasi.

Sertifikat Bank Indonesia adalah surat berharga yang dapat dibeli oleh semua kalangan, baik itu masyarakat umum hingga warga negara asing (WNA). Namun, Bank Indonesia lebih memprioritaskan penjualan SBI ini ke bank.

Pada dasarnya, SBI ini memiliki kesamaan seperti T-Bills yang dikeluarkan oleh bank sentral Amerika Serikat yang mana memiliki bebas risiko (risk free). Oleh karena itu, banyak dari lembaga perbankan yang menggunakan SBI untuk menyimpan dana nasabah yang belum tersalurkan pada jalur kredit karena bebas risiko itu tadi.

Selain itu, Sertifikat Bank Indonesia juga memiliki beberapa karakteristik. Adapun karakteristik Sertifikat Bank Indonesia adalah sebagai berikut:

Fungsi Sertifikat Bank Indonesia dibagi ke dalam dua fungsi. Adapun fungsi Sertifikat Bank Indonesia adalah sebagai berikut:

Bagi masyarakat, fungsi SBI adalah untuk mendapatkan keuntungan. Biasanya keuntungan tersebut dalam berbentuk bunga atau diskonto dan akan dibayar langsung saat di awal pembelian SBI.

Untuk besaran bunga, akan mengikuti peraturan Suku Bunga Bank Indonesia yang berlaku atau BI Rate. Selain itu, masyarakat juga sudah dapat membantu dalam mengatasi masalah perekonomian negara.

Bagi negara, fungsi SBI adalah untuk mengendalikan inflasi. Nantinya SBI akan menyerap kelebihan uang yang beredar di masyarakat khususnya di dunia perbankan, mengingat SBI adalah alat Operasi Pasar Terbuka.

Apabila penyerapan uang beredar di masyarakat bisa dikendalikan, maka inflasi akan lebih terkendali lagi dan terhindar dari risiko jatuhnya nilai rupiah.

Berdasarkan jenisnya, Sertifikat Bank Indonesia dibagi menjadi dua jenis yaitu SBI umum dan SBI syariah. Bedanya hanya terletak di prinsipnya, yaitu SBI syariah menggunakan prinsip syariah.

Tujuan adanya SBI syariah yaitu untuk mewadahi lembaga perbankan syariah yang ingin membeli SBI di Bank Indonesia. Dasar SBI syariah sudah tertuang di dalam Peraturan Bank Indonesia (PBI) Nomor 10/11/PBI/2008 mengenai Sertifikat Bank Indonesia (SBI) Syariah.

Penentuan tingkat suku bunga SBI adalah pada setiap penjualan mekanisme lelang di pasar, biasanya dalam periode bulanan. Bank Indonesia telah menetapkan BI Rate sebagai patokan di setiap lelang setiap hari Rabu sejak 2005.

SBI memiliki jangka waktu minimal satu bulan dan maksimal 12 bulan dengan perhitungan dimulai tanggal transaksi sampai dengan tanggal jatuh tempo. Biasanya, suku bunga SBI dihitung dengan cara sistem bunga tunggal atau diskonto.

Adapun kelebihan dan kekurangan Sertifikat Bank Indonesia adalah sebagai berikut:

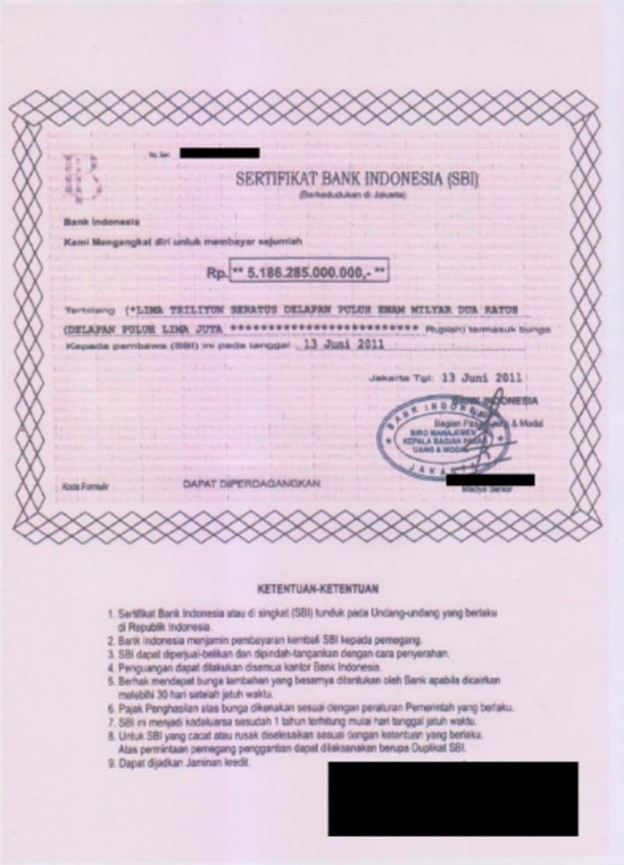

Adapun contoh Sertifikat Bank Indonesia asli sebagai berikut:

Umumnya, pembelian Sertifikat Bank Indonesia hanya dikhususkan untuk perusahaan perbankan saja. Namun, tak menutup kemungkinan untuk masyarakat umum bisa juga apabila ingin membelinya. Anda bisa mengunjungi bank atau pialang yang telah bekerjasama dengan pemerintah dan Bank Indonesia.

Pembelian biasanya dilaksanakan pada hari Rabu. Setelah Anda membeli SBI, pemilik dapat memperjualbelikannya lagi tanpa harus terlibat proses balik nama. Namun, sertifikat bisa diperjualbelikan apabila belum berlaku jatuh tempo.

Nah, demikian penjelasan lengkap mengenai apa itu SBI serta semua karakteristik Sertifikat Bank Indonesia. Terakhir, Anda bisa temukan beragam informasi menarik terkait investasi dan manajemen keuangan dengan menelusuri laman OCBC berikut.